Simulation de capacité d’emprunt

Le graphique d’amortissement de votre prêt immobilier

Capacité d’emprunt en fonction de la durée de remboursement choisie

Budget maximum pour votre achat immobilier

- le montant à rembourser à la banque (capital restant dû) sera encore de : 61 895.36

- le montant des intérêts déjà payés à la banque sera de (coût de crédit) : 6 742.00

- Votre mensualité sera toujours de 1 317.32

💡7 ans, c'est la durée moyenne de détention d'un bien en région parisienne

Nos outils complémentaires pour réussir votre projet immobilier

Découvrez nos avis clients

Pourquoi simuler votre capacité d’emprunt ?

Faire une simulation de sa capacité d’emprunt est important pour plusieurs raisons, notamment si vous envisagez d’obtenir un prêt immobilier ou un autre type de crédit.

Voici 6 raisons pour faire une simulation de capacité d’emprunt :

-

Connaissance de votre budget immobilier : La simulation de capacité d’emprunt vous donne une idée claire de la somme que vous pouvez emprunter en fonction de vos revenus et de vos dépenses. En ajoutant votre apport immobilier, cela vous aide à déterminer le budget que vous pouvez allouer à votre projet, que ce soit pour l’achat d’une maison, d’une voiture ou pour tout autre investissement.

-

Meilleure gestion financière : En connaissant votre capacité d’emprunt, vous pouvez mieux planifier vos finances et éviter de vous engager dans un prêt que vous ne pourriez pas rembourser. Cela aide à prévenir les situations de surendettement.

-

Optimisation du dossier de prêt : En ayant une idée précise de votre capacité d’emprunt, vous pouvez ajuster votre demande de prêt pour qu’elle soit plus en adéquation avec votre situation financière. Cela peut augmenter vos chances d’obtenir le prêt.

-

Préparation aux entretiens avec les banques : En connaissant votre capacité d’emprunt, vous êtes mieux préparé pour les discussions avec les conseillers bancaires. Vous pouvez poser des questions plus pertinentes et montrer que vous avez une compréhension claire de votre situation financière.

-

Adaptation aux changements de situation : Si votre situation financière change (augmentation de revenus, héritage, etc.), refaire une simulation peut vous aider à comprendre comment ces changements affectent votre capacité d’emprunt.

-

Planification à long terme : La simulation de la capacité d’emprunt vous aide à planifier à long terme, surtout si vous envisagez des projets futurs qui nécessitent un financement important.

Lire aussi :Combien puis-je emprunter ?

Comprendre le rôle de la capacité d'emprunt

La capacité d’emprunt ou capacité de financement est le montant maximum que vous êtes en mesure d’emprunter. Cette dernière est intimement liée à votre capacité de remboursement : plus vous êtes en mesure de rembourser, plus vous pourrez emprunter. Quand on dit que la banque ne prête qu’aux riches, ça reste lapidaire, mais pas totalement faux… Avec quelques calculs, il est alors possible de simuler votre capacité d’emprunt afin d’établir avec plus de précision votre budget immobilier. En tant que courtier immobilier en ligne nouvelle génération, Helloprêt vous accompagne pour vous expliquer comment obtenir la meilleure capacité de financement en fonction de votre profil emprunteur !

Quels sont les éléments pris en compte pour simuler votre capacité d’emprunt ?

Vos possibilités d’emprunt dépendent de nombreux facteurs, mais globalement, vos revenus et vos charges seront au centre de l’attention. C’est d’ailleurs la raison pour laquelle nous prenons seulement en compte vos revenus mensuels et vos mensualités de crédit en cours notre simulateur de capacité d’emprunt. D’autres éléments permettent d’affiner l’analyse tels que votre apport personnel pour calculer votre budget immobilier.

Les éléments clés de la simulation de capacité d’emprunt

-

Les revenus : Les revenus permettent de déterminer le montant maximum des mensualités de remboursement

-

Les crédits en cours : Les mensualités de vos autres crédits se déduisent des revenus pour connaître votre taux d’endettement.

-

Le taux d’endettement (calculé automatiquement) : Les mensualités de remboursement de vos différents crédits (y compris celui que vous comptez faire) ne doivent pas dépasser 35 % de votre revenu net de charge.

Vos revenus, l’essentiel pour simuler votre capacité d’emprunt

Encore une évidence me direz vous ! Mais quels revenus peuvent être pris en compte pour calculer votre capacité d’emprunt ? Vos revenus au poker ou au blackjack ?!

Eh bien non (désolé Patrick), tous les revenus ne sont pas pris en compte (ou partiellement) notamment en raison de leur caractère exceptionnel.

Les revenus à prendre en compte dans la simulation de capacité d’emprunt doivent être stables et réguliers.

Parmi les revenus pris en compte, il est possible de citer :

-

Les salaires et autres revenus professionnels stables (les indépendants peuvent aussi faire un emprunt immobilier !) ;

-

Une partie (70%) des revenus locatifs : Elles ne doivent pas dépasser 35% du revenu net de charge de l’emprunteur

Quant aux autres revenus, ils pourront éventuellement jouer pour augmenter votre apport, mais ne pourront pas être pris en compte dans votre capacité d’emprunt.

Lire aussi : Comment obtenir un prêt immobilier sans CDI ?

Voici un exemple du salaire requis en fonction du montant que vous souhaitez emprunter, calculé sur la base d’un taux d’endettement de 35 %.

| Montant de l’emprunt | Niveau de salaire mensuel requis sur 10 ans | Niveau de salaire mensuel requis sur 15 ans | Niveau de salaire mensuel requis sur 20 ans |

| Emprunter 100 000 euros | 2 925 euros par mois | 2 242 euros par mois | 1 885 euros par mois |

| Emprunter 150 000 euros | 4 388 euros par mois | 3 368 euros par mois | 2 828 euros par mois |

| Emprunter 300 000 euros | 8 780 euros par mois | 6 734 euros par mois | 5 657 euros par mois |

| Emprunter 400 000 euros | 8 980 euros par mois | 8 980 euros par mois | 7 542 euros par mois |

*Simulation réalisée avec des taux immobiliers estimatifs en vigueur en novembre 2023 et une assurance emprunteur au taux de 0,34 % de capital emprunté.

Remarque : Le montant de salaire requis ne tient pas compte de vos autres mensualités de remboursement.

Pour en savoir plus sur combien emprunter en fonction de votre salaire, vous pouvez consulter nos articles dédiés :

Vos charges dans le calcul de votre capacité d’emprunt

Les charges jouent un rôle important puisqu’elles permettent de définir avec précision votre train de vie. Si certaines d’entre elles sont prises en compte dans le taux d’endettement en se déduisant de vos revenus, d’autres vont permettre à la banque d’évaluer votre capacité de remboursement.

Les charges déduites de vos revenus pour le calcul de la capacité d’emprunt :

-

Mensualité de(s) crédit(s)

Il s’agit des mensualités de tous les types de crédit :

- crédit immobilier ;

- crédit revolving ;

- crédit auto ;

- crédit à la consommation…

-

Pension alimentaire

Les pensions alimentaires sont récurrentes et exigibles chaque mois. Elles viennent automatiquement réduire le reste à vivre de l’emprunteur.

-

Loyers

Si vous empruntez pour un investissement locatif en étant locataire, les loyers sont des charges déduites de vos revenus.

Par exemple, le loyer que vous payez donne une information raisonnable sur le montant des mensualités que vous seriez en mesure de rembourser.

De plus, l’analyse de vos charges permet de déterminer votre reste à vivre et votre propension à l’épargne, ces éléments augmentent d’autant votre capacité d’emprunt.

Simulation de capacité d’emprunt : le rôle central des mensualités pour le calcul du taux d’endettement

Comme nous l’avons vu, la première crainte de la banque est le défaut de remboursement. Votre capacité d’emprunt est calculée à partir de votre taux d’endettement qui dépend donc des sommes que vous avez déjà empruntées, du poids des mensualités de remboursement et de vos autres charges récurrentes (pension alimentaire par exemple), ainsi que votre revenu disponible.

En d’autres termes, la banque va calculer votre taux d’endettement avec la formule suivante :

Plus votre taux d’endettement est bas, plus vous pourrez bénéficier dans un effet levier important sur votre emprunt immobilier.

La règle des 35 % d’endettement : Il est souvent entendu que le taux d’endettement d’un ménage ne doit pas dépasser les 35%. Si cette règle a un bien-fondé évident, elle n’a pas un caractère absolu. Selon le ménage et le montant des revenus notamment, il est possible de dépasser les 35% d’endettement. Ceci dit, les banques sont de moins en moins enclines à prêter au-delà du taux d’endettement de 35 %.

Astuce : Si vous avez des vues sur la vie de propriétaire terrien, vous avez tout intérêt à limiter au maximum les crédits à la consommation et toutes autres formes d’endettement pour maximiser votre capacité d’emprunt.

Nos astuces pour améliorer votre capacité d’emprunt

Vous avez fait votre simulation de capacité d’emprunt ? Il se peut que le résultat ne soit pas à la hauteur de vos espérances. Nous allons donc vous partager quelques bonnes pratiques pour l’améliorer.

PTZ, prêt familial et donation pour augmenter votre capacité de financement

Le PTZ ou prêt à taux zéro augmente votre capacité d’emprunt puisque, comme son nom l’indique, aucun intérêt n’est applicable. De plus, le PTZ prévoit une période de remboursement différé, ce qui permet de réduire le poids des mensualités grâce à un prêt lissé.

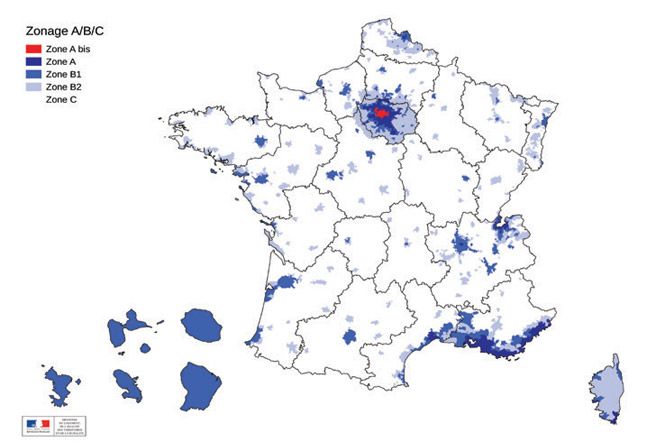

Ceci étant, pour obtenir un PTZ, il faut répondre à des conditions spécifiques :

-

Être primo-accédant ;

-

Respecter le plafond de ressource ;

-

Bénéficier d’une autre source de financement (prêt immobilier classique, prêt conventionné, prêt d’accession sociale…).

| Nombre d’occupants du logement | Zone A bis et zone A | Zone B1 | Zone B2 | Zone C |

| 1 | 37 000 euros | 30 000 euros | 27 000 euros | 24 000 euros |

| 2 | 51 800 euros | 42 000 euros | 37 800 euros | 33 600 euros |

| 3 | 62 900 euros | 51 000 euros | 45 900 euros | 40 800 euros |

| 4 | 74 000 euros | 60 000 euros | 54 000 euros | 48 000 euros |

| 5 | 85 100 euros | 69 000 euros | 62 100 euros | 55 200 euros |

| 6 | 96 200 euros | 78 000 euros | 70 200 euros | 62 400 euros |

| 7 | 107 300 euros | 87 000 euros | 78 300 euros | 69 600 euros |

| Plus de 8 occupants | 118 400 euros | 96 000 euros | 86 400 euros | 76 800 euros |

Trouvez la zone de votre futur logement

Le montant du PTZ se calcule en appliquant un pourcentage du plafond fonction de la zone et du nombre d’occupants soit :

| Nombre d’occupants dans le logement convoité | Plafond Zone A bis et A | Plafond Zone B1 | Plafond Zone B2 | Plafond Zone C |

| 1 | 150 000 euros | 135 000 euros | 110 000 euros | 100 000 euros |

| 2 | 210 000 euros | 189 000 euros | 154 000 euros | 140 000 euros |

| 3 | 255 000 euros | 230 000 euros | 187 000 euros | 170 000 euros |

| 4 | 300 000 euros | 270 000 euros | 220 000 euros | 200 000 euros |

| Plus de 5 occupants | 345 000 euros | 311 000 euros | 253 000 euros | 230 000 euros |

| Montant du PTZ pour un logement neuf | PTZ max = 40% | PTZ max = 40% | PTZ max = 20% | PTZ max = 20% |

| Montant du PTZ pour un logement ancien (non remis à neuf) | Pas de PTZ | Pas de PTZ | PTZ max = 40% | PTZ max = 40% |

| Logement social | PTZ max = 10% | PTZ max = 10% | PTZ max = 10% | PTZ max = 10% |

Remarque : Dans la simulation de capacité d’emprunt, vous pouvez considérer le montant de votre PTZ comme un apport.

Le prêt ou le don familial pour limiter votre recours à l’emprunt bancaire

Si vous ne répondez pas à ces critères, il existe une autre solution : le prêt familial. S’il y a de l’argent qui traine dans votre famille (ça peut arriver) et/ou que vos proches seraient heureux de vous voir réaliser votre rêve, vous pourriez leur emprunter un peu d’argent.

L’avantage avec les proches c’est qu’il rechigne souvent à vous demander des intérêts (#cynique). C’est donc autant d’argent emprunté sur lequel vous n’aurez rien à payer voire qui pourrait être considéré comme un apport selon les modalités de remboursement. En effet, il est tout à fait possible d’envisager une technique mise au point par les plus grands financiers en conditionnant le remboursement du prêt familial au remboursement prioritaire de la banque (prêt mezzanine) !

Et puis, à terme, si vos proches sont généreux, ils pourraient transformer le montant du prêt en donation et là, c’est le jackpot !

Remarque : Comme pour le PTZ, le prêt ou le don familial peut être considéré comme un apport dans la simulation de capacité d’emprunt.

Réduire vos mensualités en augmentant la durée d’emprunt

Nous l’avons vu ensemble lors de votre simulation de capacité de financement : plus vous rallongez la durée de votre emprunt plus vous baissez le montant de vos mensualités d’emprunt.

Pour rappel, vos mensualités sont composées en substance du remboursement du capital (sauf pour les premières années qui se focalisent sur le remboursement des intérêts). En augmentant la durée du crédit, vous augmentez le nombre de mensualités, donc vous diminuez le montant de ces dernières.

Toutefois, le taux d’intérêt est notamment fonction de la durée de l’emprunt posant ainsi deux inconvénients notables :

-

Le taux d’intérêt pratiqué par la banque sera plus élevé;

-

Le coût total des intérêts sera plus élevé (en raison de la durée de remboursement supérieure).

La négociation du taux d’intérêt et mise en valeur de votre dossier grâce à Helloprêt

Les taux d’intérêt se négocient et de préférence avec un expert : un courtier en crédit immobilier !

Chez Helloprêt, en faisant jouer la concurrence entre les différentes banques, nous sommes en mesure de vous proposer les crédits immobiliers au meilleur taux. Notre plateforme 100% en ligne vous permet de constituer votre dossier en toute simplicité et de bénéficier de notre accompagnement d’expert pour l’obtention de votre crédit immobilier.

Comment améliorer vos chances d’obtenir un prêt immobilier ?

Si la capacité d’emprunt est essentielle pour obtenir un prêt immobilier d’un certain montant, elle n’est pas le seul élément à prendre en compte pour favoriser l’obtention d’un prêt immobilier.

D’autres critères sont pris en compte tels que :

-

Votre apport personnel

-

Les garanties d’emprunt

-

Votre état de santé

-

Votre âge

-

Votre stabilité professionnelle…

Votre apport, le prérequis pour obtenir un prêt immobilier

L’apport est la somme d’argent que vous apportez de votre poche pour compléter l’emprunt en vue d’acheter un bien immobilier. Il n’est pas pris en compte dans le calcul de la capacité d’emprunt, mais il joue un rôle essentiel pour obtenir votre emprunt.

En effet, l’apport est devenu indispensable depuis les recommandations du HCSF (haut conseil à la stabilité financière). Les banques doivent limiter l’octroi de crédit immobilier sans apports. Le montant minimum d’apport recommandé est de 10 % du prêt immobilier notamment afin de couvrir les frais d’achat du bien immobilier (les frais de notaire et les frais d’agence peuvent représenter environ 10 % du prix de vente). Si la simulation vous donne une capacité d’emprunt de 500 000 euros, il faudra que vous prévoyiez un apport de 50 000 euros minimum pour pouvoir toutes les chances d’obtenir un prêt de ce montant.

Exemples d’apport minimum selon votre budget d’achat

| Montant emprunté | Montant minimum d’apport | Budget immobilier total |

| 100 000 euros | 10 000 euros | 110 000 euros |

| 150 000 euros | 15 000 euros | 165 000 euros |

| 300 000 euros | 30 000 euros | 330 000 euros |

| 400 000 euros | 40 000 euros | 440 000 euros |

Outre sa fonction de favoriser l’obtention d’un prêt immobilier, l’apport témoigne de votre propension à l’épargne.

En savoir plus sur combien je peux emprunter avec un apport de X euros :

Les autres avantages de l’apport pour augmenter vos chances d’obtenir un prêt immobilier

Si votre apport a été constitué sur une longue période de temps et représente une somme importante, vous démontrez plusieurs choses :

-

Une bonne propension à l’épargne (plutôt fourmi que cigale)

-

Des revenus stables

-

Une bonne gestion de vos dépenses

Ainsi, ce surplus de revenus que vous épargnez tous les mois peut aisément être réalloué aux remboursements de mensualités d’un prêt. La banque y verra le gage d’un emprunteur fiable !

Souscrire des garanties et sûretés réelles pour favoriser l’obtention d’un prêt immobilier

Les garanties n’augmentent pas votre capacité d’emprunt (quoique cela peut permettre dans certains cas de dépasser 35 % d’endettement), mais votre possibilité d’obtenir un prêt immobilier.

Les garanties (ou sûretés pour les juristes) sont un mécanisme permettant au prêteur de récupérer les impayés directement sur un bien (hypothèque ou nantissement) ou sur le patrimoine d’une tierce personne (la caution). Il existe plusieurs types de garanties :

-

Les sûretés personnelles telles que la caution

-

Les sûretés réelles telles que l’hypothèque

Lorsque vous souscrivez un prêt immobilier, votre prêt doit normalement être cautionné par un tiers tel que le Crédit Logement (organisme de cautionnement). La caution va assumer les impayés en cas de non-remboursement de la personne cautionnée. C’est donc une sécurité en plus pour la banque qui sera moins frileuse à l’idée de vous prêter de l’argent.

Mais parfois, l’organisme de cautionnement peut refuser de se porter caution parce qu’elle estime l’opération trop risquée. C’est à ce moment qu’il peut être intéressant d’obtenir la caution d’un proche ou d’envisager un prêt hypothécaire ou une IPPD.

En tout état de cause, plus vous justifiez de garanties, plus vous minimisez le risque pour la banque, plus vous maximiserez votre capacité d’emprunt.

Faire appel à un courtier immobilier Helloprêt

Recourir à un courtier Helloprêt optimise vos chances d’obtenir un prêt grâce à plusieurs avantages clés :

-

Accès privilégié aux banques : Helloprêt collabore avec un large réseau de partenaires bancaires, offrant des solutions personnalisées et compétitives.

-

Dossier solide : Le courtier met en avant vos atouts pour maximiser l'acceptation de votre demande de prêt.

-

Négociation experte : Grâce à leur expérience, les courtiers négocient pour vous des conditions plus favorables, comme des taux d'intérêt réduits.

-

Gain de temps : Ils gèrent les démarches administratives, accélérant le processus.

-

Accompagnement sur mesure : Vous bénéficiez d'un suivi personnalisé jusqu'à la signature du prêt.

En résumé, Helloprêt vous aide à obtenir un prêt dans les meilleures conditions tout en maximisant vos chances de succès.

Question bonus : pourquoi la capacité d’emprunt est importante pour une banque ?

Prêteriez-vous de l’argent à un inconnu sans revenus ? À moins que vous ayez l’âme d’un véritable philanthrope, dites-vous cependant que ce n’est pas le cas de la banque.

Traditionnellement, une banque tire une partie de ses revenus en assumant son rôle d’intermédiation bancaire : elle prête à un taux plus élevé qu’elle ne rémunère les dépôts. Cette différence s’appelle le taux d’intermédiation bancaire.

Si la rémunération des dépôts est (normalement) une charge certaine pour cette dernière, les gains tirés des prêts restent hypothétiques : il y a une probabilité non nulle qu’un emprunteur se retrouve en défaut de paiement en raison des aléas de la vie. Ce risque est d’autant plus élevé que le prêt est souscrit pour une longue durée : seriez-vous en mesure de prédire l’avenir sur un horizon de 20 ans ?

C’est notamment pour compenser cette incertitude (risque) que les taux longs sont, dans la grande majorité des cas, supérieurs aux taux courts (taux d’intérêt d’un crédit à la consommation par exemple).

En cas d’impayés, elle pourra envisager un recouvrement partiel des sommes lors d’une procédure de surendettement. Toutefois, si la banque a mal estimé la capacité d’emprunt (et donc de remboursement), elle commet une faute dans l’exercice de son devoir de mise en garde de sorte qu’elle devra indemniser l’emprunteur.

Toutes ces raisons vont pousser la banque à analyser précautionneusement votre capacité d’emprunt en prenant en compte de nombreux éléments. Il est donc important que vous puissiez la simuler vous-même en amont pour franchir en toute sérénité les étapes de votre achat immobilier !

Découvrez nos articles similaires pour en apprendre plus sur la capacité d’emprunt